Page non trouvée

La page que vous recherchez sur le site de La France Agricole n’existe pas à cet emplacement.

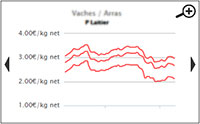

Vous pouvez consulter la liste de suggestions d’articles, actualités agricoles, météo, cours et cotations céréales ou élévrticles, actualités agricoles, météo,

cours et cotations céréales ou élevage, concernant le monde de l'agriculture et qui sont associés à votre recherche.

Si vous souhaitez nous signaler une erreur technique, remplissez notre formulaire de contact

Cliquez-ici pour revenir à l’accueil du site de La France Agricole.

Suggestion d'articles agricoles

Navigation

Actualités agricoles

Dans les archives

Autres sujets

Météo locale à 10 jours

météo agricole

Samedi 07 novembreLa carte météo :

LES PLUS LUS